金昌从小鹅通后台系统设计,看新教育服务(上)

发布时间 - 2020-05-19 09:11:47小鹅好学将结合在线教育与知识付费行业的发展,分析小鹅通商家后台系统的设计思路,学习小鹅通做新教育服务的经验,并给出一些改进建议。

1 产品简介

产品名称:小鹅通

产品类型:知识付费 & 在线教育

产品介绍:通过提供完善的互联网教育解决方案,让您一分钟拥有自己的知识店铺

产品定位:基于微信渠道营销,专注新教育的技术服务

体验模块:商家后台(专业版用户)

2 在线教育市场分析

一般提到知识付费(乃至更广泛的内容付费)往往指KOL及团队提供的收费内容或咨询服务,在线教育一般指K12、高等、职业教育及培训服务。但随着互联网的发展,二者之间的界限渐渐模糊。本节分析同时包括二者,也是小鹅通都有涉足的领域。

2.1 发展现状

在线教育早已有之,真正火起来的“元年”则众说纷纭。14年国内高等教育MOOC大热,但因为C端盈利模式不佳很快冷却,留存渠道厂商为高校提供G端服务,大厂在C端则开始推认证职业课程和收费知识课程。随着通信、直播技术的成熟和互联网岗位的火热,职业和专业培训不断吸引大量用户;K12教培巨头在在线教育的投入也推动市场持续稳步增长。

2016-2017是个神奇的时间,在MOOC冷掉、K12巨头攻城略地的同时,知识付费兴起。之后几年得到、喜马拉雅相继推出大量热销课程,微信推出千聊直播社区,果壳推出分答,知乎、微博也上线相应功能,甚至豆瓣都推出了豆瓣时间。如今知识付费已不再是新鲜概念,被很多用户认可和接受,市场规模持续增长。

2.2 市场规模

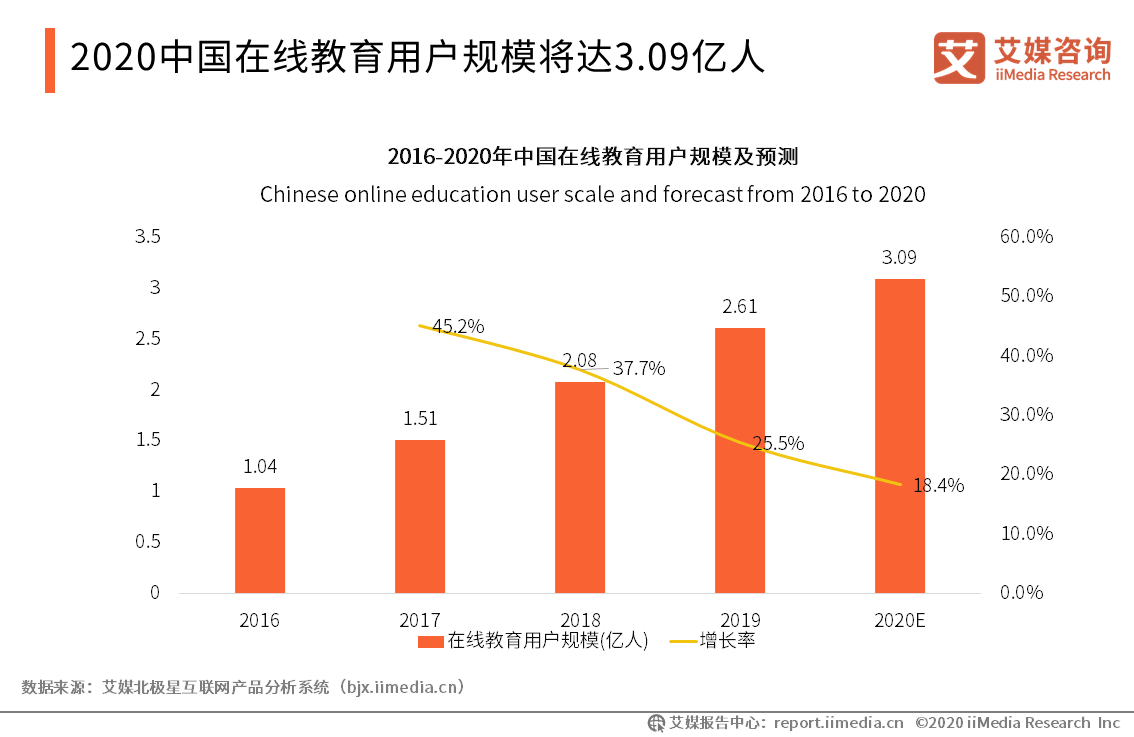

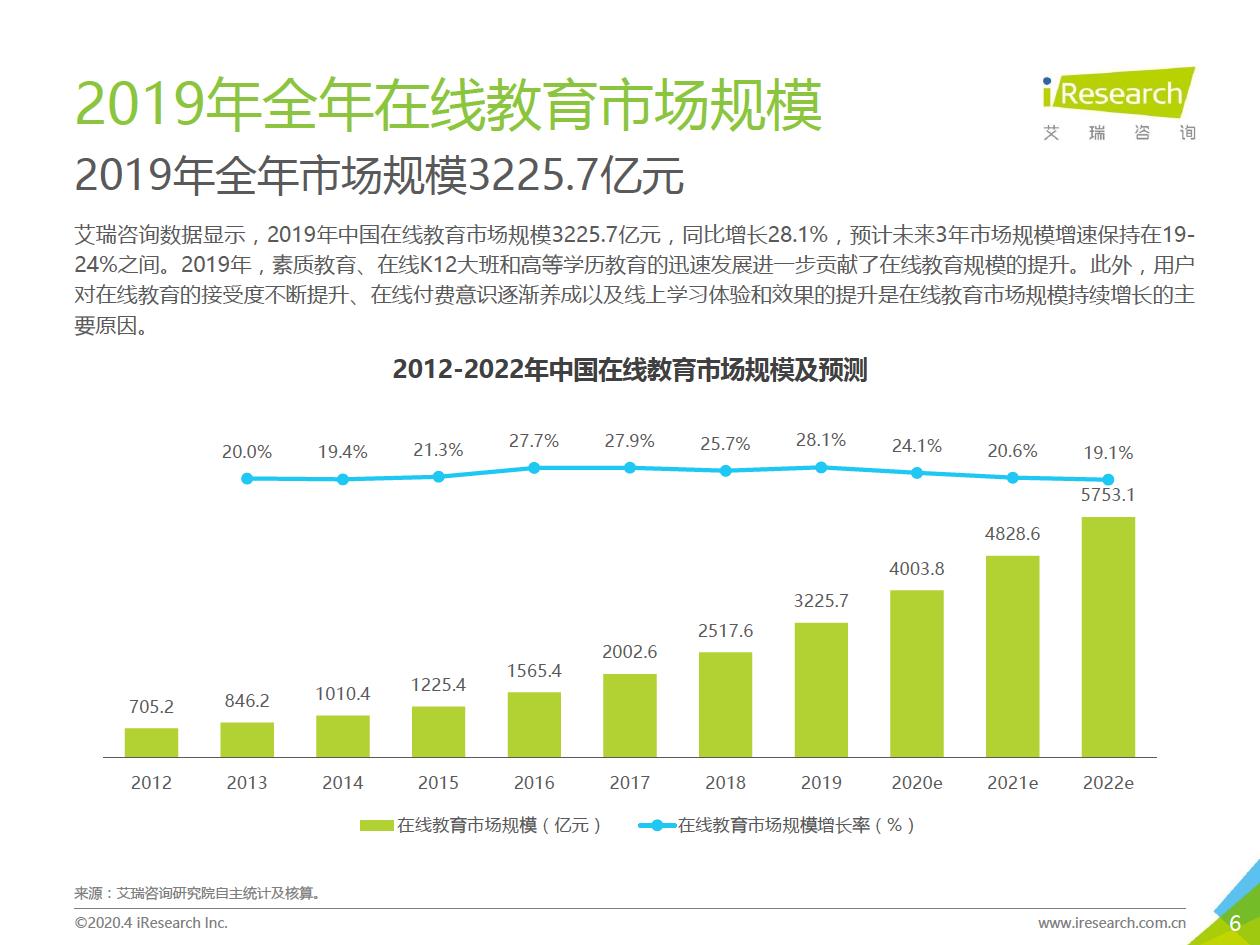

在线教育的用户和市场规模近些年稳步增长,估计在2020年分别突破3亿人、4000亿元的规模。

知识付费领域的用户量多于在线教育,2019年已达3.6亿,但市场规模只有278亿,比在线教育小了一个数量级。这是因为商品平均价格比较低(一元围观、一两百的精品课),而几千元的在线教育课程(如专业和考试培训)则很普遍。但根据增长趋势预测,知识付费的市场规模近几年内也有望突破千亿。

2.3 市场细分

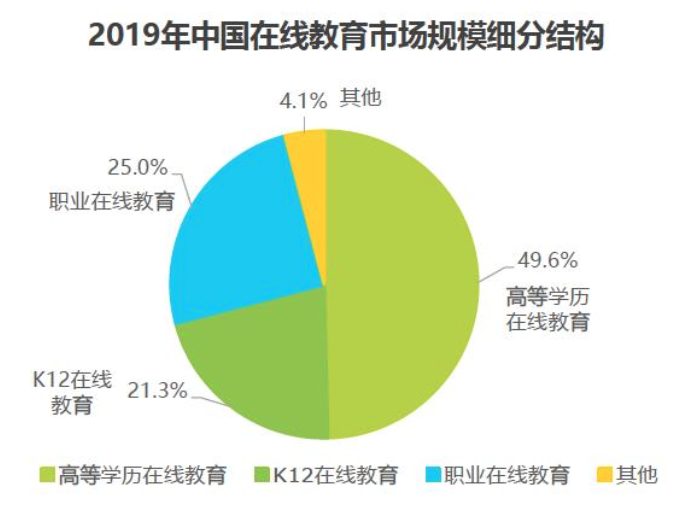

在线教育市场按照行业领域可以分为高等教育,职业教育、K12、其他四类;按照用户类型可以分为G端、B端和C端三类。

艾瑞咨询的研报显示,成教(高等+职业)仍然是在线教育大头,占8成,剩下2成是K12。但因更多新家长和学生对互联网更加熟悉和接受,尤其这次疫情很好地完成了用户教育,K12的市场份额会进一步增长,预计2022年占比接近3成,竞争非常激烈。

高等教育占将近一半的市场规模,这个指标很有意思。前面说过,MOOC作为高教课程的重要形式,在C端近乎公益,盈利非常有限,为什么高教还占那么大的市场份额呢?

实际上,高教主要是为G端服务,即为教育主管部门和学校提供全套的教育信息化解决方案。而数据显示G端的教育在线化程度达45-75%,远远超过C端的8-9%和B端的27-40%。学校花费大量专项经费采购教学和管理中的软硬件和服务,养活大量上下游供应商,在线市场规模非常巨大,约为3000亿。

C端市场化程度高,但在线程度低,随着巨头布局和疫情对用户的教育,未来会有大量线下市场转向线上,发展潜力大,份额预估比G端略高,达3500亿。但这也只占C端线上线下市场总额的10%。

B端市场发展还处于萌芽期。以K12为例,除了好未来、新东方等巨头,市场上还存有约100万家K12教培机构,甚至99%都是年招生1000人以下的小微机构。这类机构在下沉市场顽强生存,竞争激烈,但在线程度并不高。疫情成为其在线化的推手,优质的2B服务也能够提升其教学和管理水平,在竞争中取得优势。

艾瑞咨询估算B端在线教育市场只有100亿,但知识付费领域的KOL、MCN乃至平台运营方和在线教育的B端客户是非常像的,而且在线程度非常高。把他们也算在内,则B端市场在未来也能达到千亿规模。

3 用户和客户分析

由于小鹅通是微信渠道2B的SaaS平台,没有可查询的用户/客户详细数据。因此本节以官方18Q3发布的知识付费白皮书、19Q1发布的内容分享白皮书、官网19年底的少量数据及分销市场数据为基础进行简要分析,并给出个人对最新情况的观察和估计。

3.1 客户分析

客户就是在小鹅通上制作并售卖课程的商家,通常是知识付费的KOL团队或者教培机构。

3.1.1 客户数据

18Q3白皮书:

30万客户,近60%都在一线城市

教培行业的客户占40%且增长迅速

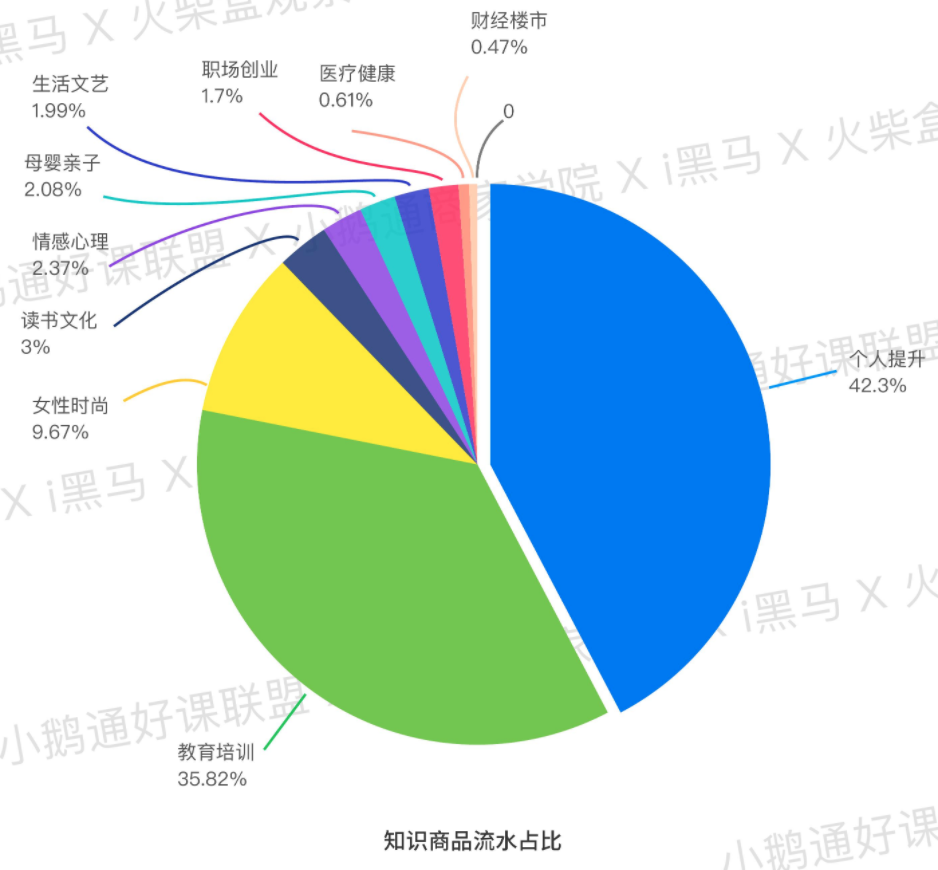

流水比例前三:个人提升>财经>教培

商品数前三:教培>读书>母婴亲子

截至2019年12月,小鹅通首页显示已有68万注册店铺,GMV达到55亿,知识商品数750万,用户数4亿。各项数据增长迅速,约为2018年Q3官方公布数据的2.5倍。

预计20Q1教培行业的客户数和商品数仍然,因为:

在19年Q1的内容分销白皮书中,教培的流水仅次于个人提升,排第二

教培行业的分销商占比更高,生态繁荣 – 疫情会导致一些线下的教培机构积极入驻平台并开发和售卖线上课程

3.1.2 客户需求

可以按照商品(即课程)从上架到交易完成的流程来梳理客户的基本需求:

课程上架和销售:商品管理、订单管理

看板:数据展示

品牌门面:店铺CMS

营销:优惠管理、会员管理、CRM

团队合作与分工:员工管理、权限与角色管理

售后:授课、衔接微信群、客服助教

提现:财务管理

客户需求对应的产品是小鹅通的后台系统,大部分需求都可以在电商后台系统中找到对应的模块。但下列几点需求与电商略有不同:

商品编辑。这里的商品编辑和电商不同,编辑内容就是商品本身,而非对应到库存SKU

需要支持多种商品逻辑。因为除了多媒体资料作为课程外,一些课程可能是持续更新的内容集合,一些可能是直播,背后的业务逻辑都是不同的

“大售后”环节。对于直播课或持续开发的课,内容生产和服务都是发生在售后的。如何处理退款(一般知识类商品不退款)、如何安排人员、上课时微信群如何运营都需要考虑 – 如果有线下课,则需要考虑线上商品和线下场地、人员的对接和调度

3.2 用户分析

用户是在小鹅通上购买课程的人。

3.2.1 用户数据

18Q3白皮书:

17-18年一二线用户比例持续下降

教培课程的用户增长迅速,占比已达36%

女性用户数量约为男性的2倍,男性缓慢增长

20Q1预测:

市场继续下沉,因为:

课程较接地气且相对便宜,大都不超过99元

教培课程适合进入下沉市场

教培课程用户量继续增长,因为疫情停课很可能会导致家长购买更多教培课程

女性用户数仍然远超男性。因为:

分销市场的热销榜上美容瘦身保健等课程占据的前列甚至屠榜,个人提升和K12教培是10名之后的主要课程

根据笔者体验的店铺的用户情况,K12教培的用户以妈妈居多

可以推断,女性用户是小鹅通上的多元消费群体(甚至可能是主力,就像淘宝),既为自己购买课程,也给孩子购买课程。这种关联很有意思,值得平台方和内容方花精力针对女性用户去做联合营销。

3.2.2 用户需求

随着教培的进入,用户需求已经从利用碎片时间学知识扩展到了系统性地学习在线教育资源。不同类型的知识商品对应的用户是不同的,但由于C端用户不是本文重点,这里不再做深入讨论。

3.3 商品领域分析

18Q3白皮书:

财经最贵

视频增长快,占比已达30%

教培行业视频和直播形式的课程占比大

教培营销收入占比更高,因为下沉市场用户对价格敏感。其次是母婴和女性

20Q1预测:

受疫情和经济形势的影响,财经类的课程销量或许会上升,但应该比不过教培课程的增长

受疫情影响,视频和直播课程的比例会进一步加大

疫情导致停工停学,商家会加大营销力度。尤其是教培和母婴亲子,推测二者营销收入占比会进一步增大。

皖公安备案34019202001107号

皖公安备案34019202001107号